以前はドコモのahamoの継続に関して、お話ししました。

やっと3社の本当の新プランと言えるようなものが出てきましたね。

最終的にKDDIが現状は最安値という事ですね!

ドコモの新プランahamoは話題になった!

KDDIも逆転の一手!ですね!

改めて3社の新プランについて、現状わかっているメリットの比較と

財務諸表を基にした予測をしていきたいと思います。

3社の新プラン比較

3社の新プランを早速比較していきたいと思います。

| ドコモ(ahamo) | ソフトバンク(on LINE) | KDDI(povo) | |

| 価格 | 2980円 | 2980円 | 2480円 |

| 容量 | 20GB(超過分最大1Mbps) | 20GB(超過分最大1Mbps) | 20GB(超過分最大1Mbps) |

| 対応 | 4Gと5G対応 | 4Gと5G対応 | |

| 通話料金 | 1回5分以内の国内通話無料 超過後・30秒ごとに20円 1000円ので完全かけ放題 | 1回5分以内の国内通話無料 超過後・30秒ごとに20円 1000円ので完全かけ放題 | 5分以内通話かけ放題 500円/月 30秒ごとに20円 1000円ので完全かけ放題 |

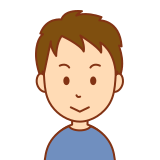

| 海外利用 | 海外82の国と地域で追加料金なく 20GBのデータ容量を利用可能 | サービスなし | なし |

| データフリー | サービスなし | LINEアプリでの通信は データ容量を消費せず使い放題 | 200円の追加料金で 24時間データ通信が無料 |

| キャリアメール | なし | なし | なし |

| 通話放題 | 1000円/月額 | 1000円/月額 | 5分以内通話かけ放題 500円/月 通話かけ放題 1,500円/月 |

| 家族割 | 適用外 | ※未発表 | ※未発表 |

| 手続き | オンラインのみ | オンラインのみ(LINEもあり) | オンラインのみ |

| 結論(私見) | 海外利用が多いなら◎ 継続性をとるなら◎ | LINEをたくさん使うなら◎ 手続きにもLINE使えると安心◎ | 安さ◎ (5分以内通話放題を付けたら横並び) データフリー柔軟性◎ |

| 将来的な予想 | 継続性をとるなら◎ | 今後のサービス拡張可能性が高そう◎ (買収が今後も期待できる) | 株主側の優待などは改悪していくかも? 顧客の方を向いて長期投資なら いまだに◎となりそう |

現段階での私の見解では通話しないならau一択に逆転の一手となったイメージ。

また、海外利用あるならドコモとなり、ソフトバンクに魅力が感じづらい現状です。(ソフトバンクから乗り換えるか迷う・・・)

しかし、ソフトバンクは全部後出しで同一化戦略も取ってきそう・・

ドコモ海外プランの国と地域は以下です。

ソフトバンクは傘下企業のMVNO「LINEモバイル」を100%子会社化し、ブランドとして、展開をしていく予定です。

ソフトバンクとY!モバイルからSoftbank on LINEの間での乗り換えは契約変更手数料が0円となる予定だそうです。

ちなみにeSIMとは本体一体型のSIMカードのことです。当たり前にやっていた期首へのSIMカードセットが必要ないという事になります。

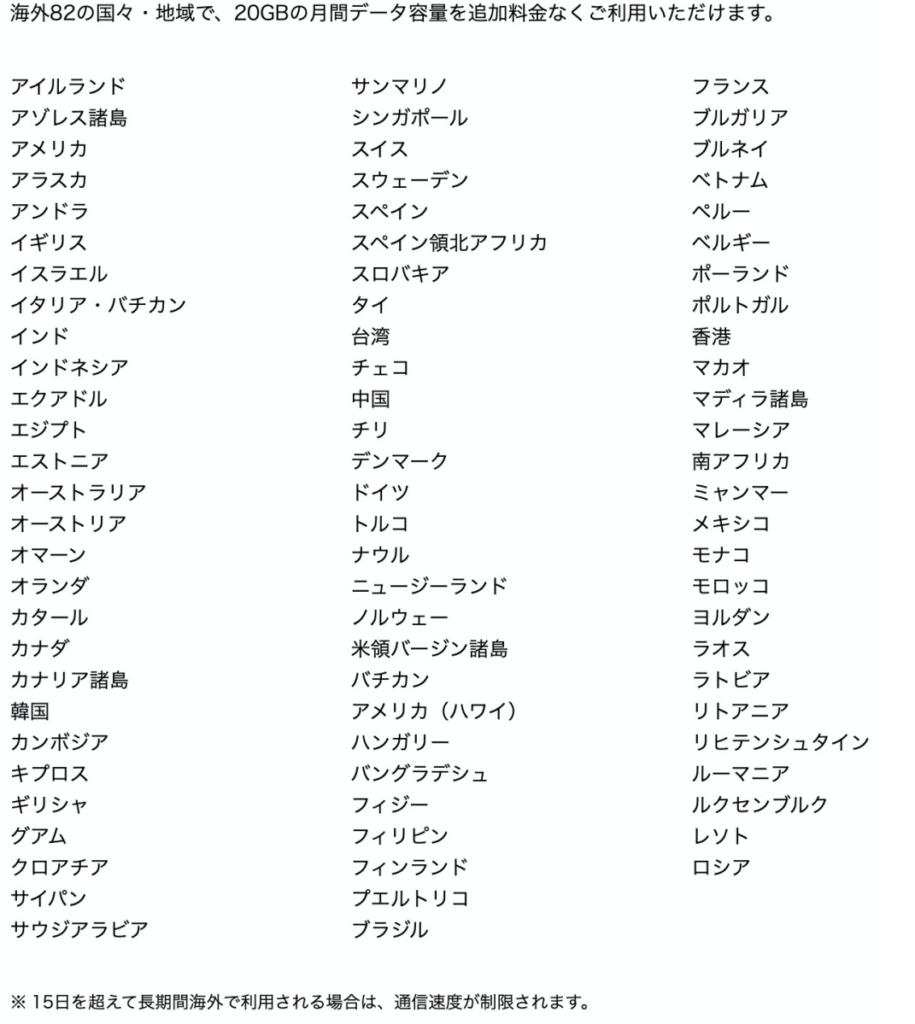

「LINEモバイル」からの提供となりますが同一ネットワークなので、

KDDIは結果的に逆転の一手を出さざるを得なかったという事でしょうか。

3社比較 契約数シェア

将来性を上記の表で示しました。

その根拠についてそれぞれ考えてい巻きます。

以前の振り返りともなりますが、現在の状況から再度確認をしていきます。

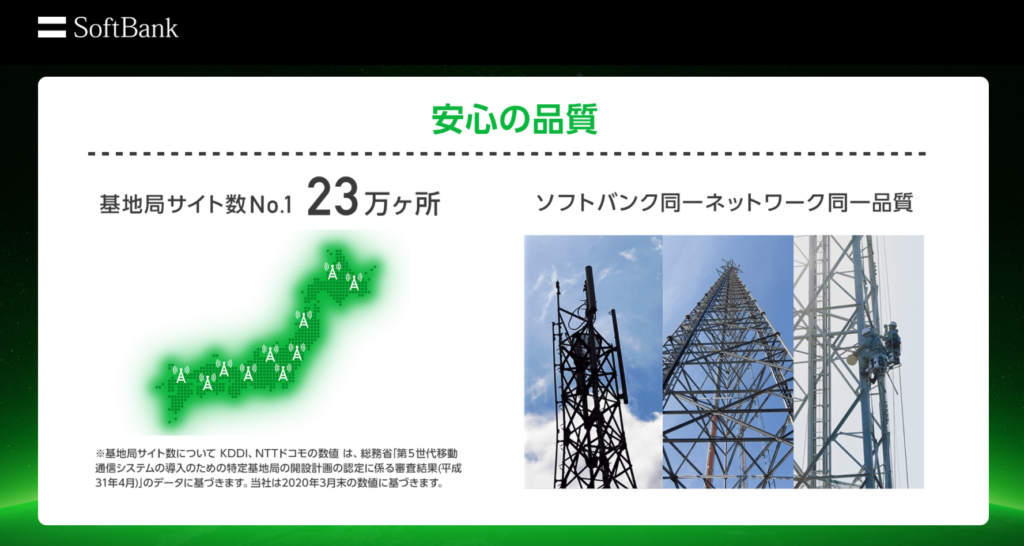

3社をシェアという観点から、総務省発表の「電気通信サービスの契約数及びシェアに関する四半期データの公表(令和2年度第1四半期(6月末))」を見てみましょう。

携帯シェアトップはドコモ

移動系通信や携帯電話契約数で見ればNTTドコモがトップシェアである事がわかります。ドコモが徐々にシェアを奪われているという構造です。

1位 NTTドコモ 37.1%

2位 KDDI 27.6%

3位 ソフトバンク 21.6%

4位 ドコモ系MVNO 13.4%

5位 ソフトバンク系MVNO 3.9%

6位 KDDI系MVNO 3.8%

7位 楽天モバイル 0.3%

でした。

契約数でも上位3社シェアの順位は変わりません。

ドコモの「ahamo」

ahamoは3社の中で、最も継続の確率が高いと考えています。

その理由は以下です。

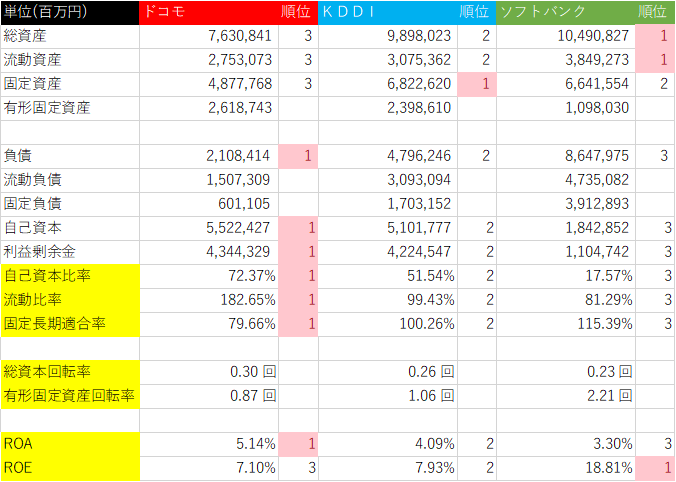

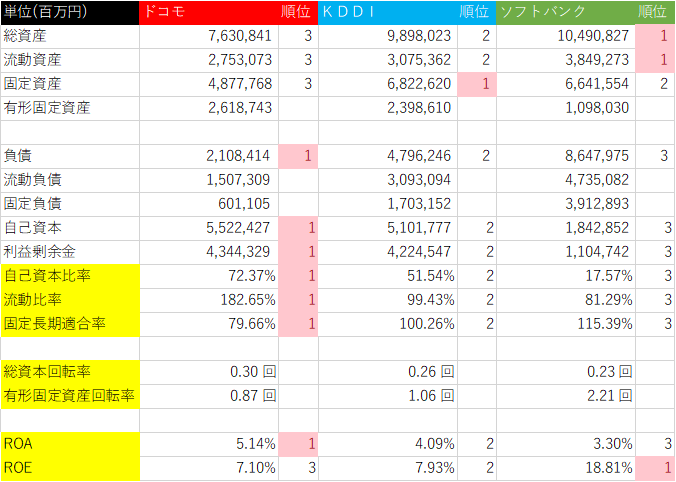

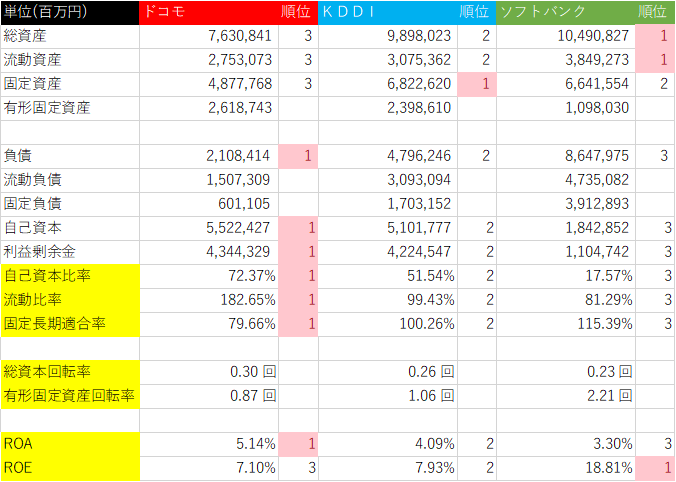

- 自己資本比率の高さ

- NTT完全子会社化(資金面・株主面)

自己資本比率の高さ

以前、取り上げた自己資本比率の高さがこの長期体力戦になる場合にはかなり効いてきます。

現金などを含む、流動資産は一番低いものの、負債が倍以上あるKDDIや4倍以上あるソフトバンクを逆に見れば、それだけ現金資金を借入できる余力があると言い換えることもできます。

NTT完全子会社化

そして、大きいのがNTTによる完全子会社化です。ドコモ単体で戦う場合、値下げの経営インパクトがあまりに大きいのですが、グループ全体での競争力を考えた場合に通信基盤を提供する役割とすることで、単体での利益にこだわる必要が低くなっていきます。

これによる影響は上記のように長期戦で戦う姿勢を保つためには大きな要素となります。

他社は懸念を示しますが、公正取引は消費者のためにあるものですし、世間の声・消費者はahamoを大歓迎していますしね!

資金面での優位

一つ目は、上記の自己資本比率の高さと同様に借入や資金調達をグループ内で行えることが挙げられます。これはNTTグループという一大グループだからこそですね。

株主対策

二つ目は、株主がNTTとなることで、長期的な戦略をとれるようになることです。

通常は、短期的な利益を上げそれを原資に配当還元などを求められるものですが、これらが求められなくなります。KDDIなどは株主優待目的で持っている人も多く、その資金もバカになりません。

NTTの筆頭株主は「政府」

もう一つの重要な要素はこれです。NTTは筆頭株主が「政府や地方公共団体」になるのです。これだけで30%以上の株式を保有しています。これが菅政権になってから効いていると思います。NTTの意思に株主として、政府が関与でき、携帯料金の引き下げを大々的に謳っていることを考えるとこの戦略はドコモが引っ張って、やっていっても全く不思議ではありません。なので、上記の意見書もこういった理由からも影響は少ないと思います。

むしろ、これを主導するためにTOBの完全子会社化をしたのではないかと思うほどです。

ソフトバンクの「SoftBank on LINE」(現LINEMO)

自己資本比率は低い

「ソフトバンク on LINE」はソフトバンクがLINEモバイルで提供するものですが、当然継続にあたっては、完全子会社化することもあるので、ソフトバンクの財務体質が影響します。

以前、解説したようにしたようにドコモとは正反対の財務体質をしているのが、ソフトバンクです。

大きな投資を行っているものの、それらは自己資本比率約17%という安全性の低さも同時に形成しています。

その為、売上の変化・利益の低下に弱いと言え、競争力に欠けるとも言えます。

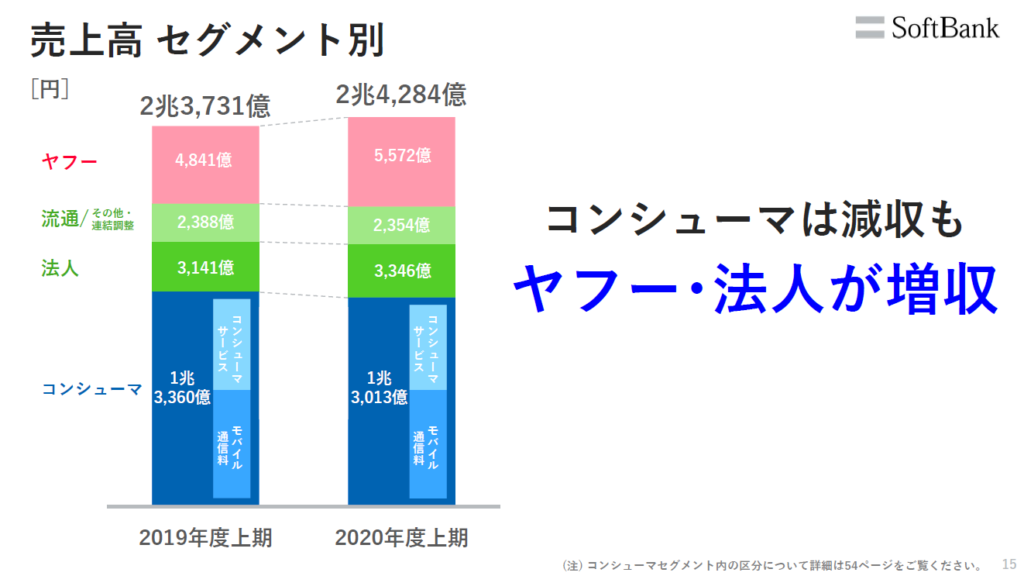

しかし、一方でソフトバンクは移動通信を中心としつつも他事業で収益を上げているという大きな強みもあります。

一方で多事業(売上低下リスクが低く、サービス拡充が期待)

多くの事業を抱えるという事は事業ポートフォリオ上、3社の中で最も値下げの影響が少ないともいえると思います。これは移動通信のシェアでドコモと15%以上の開きがあったことからも言えます。

実際にソフトバンクのグループ会社(ソフトバンクグループではなく)はHPに記載されているだけでもかなりあります。

グループで収益を上げること、他事業で収益を上げることで売上の安定性は他2社よりも高いと考えています。実際に売上の多く(約20%程度)をすでにヤフー事業が占めています。

今後は、基盤として移動通信はありつつもそれを基盤に他サービスへの拡張は強みが他2社に比べてありますし、買収を行う技法は最も高いと考えています。

KDDIの「povo」

財務比率は2番手

一番「新プラン」で割を食ったのはKDDIでしょうね。

ahamoの後にamazonprimeプランを発表したことで、大批判を受けましたね。

実際、ドコモが一番値下げの影響を受けることになりますが、KDDIが次に売上を下げることになります。その影響を俯瞰しやすい立場にはいます。自己資本比率も約50%超と安全性も高いです。

この立場が、どうにか今の価格で出来ないか・・・と判断を遅らせたのかもしれませんね。

売上は当然維持していきたい、しかし「クソプラン」と煽られ逆転の一手を出すことになりました。

利益剰余金の額はほぼドコモと変わりませんが、株主対策という点においてどれだけNTTの完全子会社となったドコモと競争を続けられるか・結果的にシェアをどの程度奪えるかにかかってくることになりそうです。

株主優先か顧客優先か

一方で、KDDIで特筆すべきは投資家(特に個人投資家)への好待遇です。

通常のインカムゲインである配当金は120円/年であり、100株あれば年間で1万2000円配当金だけで受け取れるわけです。また、個人投資家に人気の理由はこれに加えて、株主優待(3000円相当)がある点です。(2021年1月13日確認時点)

配当金は当期純利益から、株主優待は販管費として、出されるのが一般的ですが、その分を売上から捻出しているわけです。

この売上が減少するのは正直値下げをしようが、しまいがという所です。

サービス拡充をしていくのには当然投資が必要となります。この投資を行い低価格で提供するのが顧客優先であり、これを行うためには、正直株主優待の改悪や配当金の改悪は予測されます。

一方で、配当や株主優待を維持しようとした場合には、他社よりも使える資金がその分だけ少ないとも言い換えることができます。これが株主優先です。

この判断をどのように経営判断していくのかが非常に興味深いところですが、先述したようにしばらくは顧客優先で戦っていくしかないという姿勢を感じます。短期的に投資家にとって不利益があっても顧客優先を徹底した先には結果wi-winともなれそうです。

改めて財務諸表を見たい方はこちら!

財務面・経営面から将来予測をしてみました。

あくまで予測ですが、もっと詳しく内容を知りたいという方は以下を見てみてください!

コメント