6月にも当シリーズはやりました。

わずか6か月でも大きな変化がありました。ぜひ、以前のものも見てみてください!

以下読んでいて、よくわからない。

営業利益とか何??

※そんな方は↓↓↓↓

以前として、非常に厳しい状況の航空業界ですが、現在の状況はどうなのでしょうか?

就職活動でCAさんになりたいと思って就職浪人をした!

というあなたも

これから、投資すべきか迷っている!というあなたもご覧ください。

※2021年11月3日現在での最新記事はこちら

損益計算書と貸借対照表

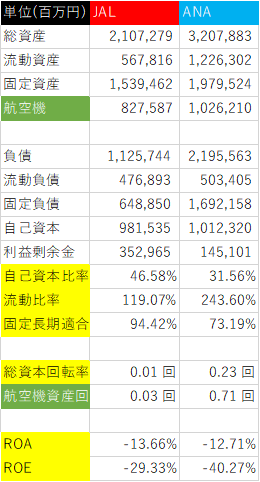

両者をわかりやすく比較するために以下のような表にもまとめています。

※会計基準が日本基準とIFRSと異なりますので、厳密には比較が正しくない可能性がありますが、ご容赦ください。

損益計算書

推移

JALの状況は以下のようになっています。

かつては2兆円あった売上は2010年1月19日、会社更生法を申請しており、この時の水準が一番低いですが、2020年では1兆3800億円までもちなおしていましたが、これが再度4800億円水準となりました。

ANAの状況は以下のようになっています。

2兆円近くあった売上が7200億円ですから、非常に厳しい状況であることはわかるでしょう。

比較

JALは279億円

ANAは7286億円

の売上高です。

ANAの方が20倍以上の売上を上げていることになります。

しかし、営業利益は、約700億円も赤字幅がJALよりもANAの方が大きいです。

売上は印象以上に差が出ています。コロナ影響が顕著になる前から比較して、4倍近くの差から20倍近くの差になっている部分が印象的です。

営業利益の赤字幅が大きくなるのは、固定費の違いが大きいと予想されます。

貸借対照表

6月期の解説では、利益剰余金が逆転してしまっている(ANAのほうが利益剰余金が大きかったが、JALのほうが大きくなった)とお伝えしました。

これは純損失の大きさを通しているため、傾向は変わりません。

利益剰余金というのは長年の利益の貯金箱のイメージですが、あっという間に長年の利益が飛んで行ってしまっています。

航空機という項目が当業界では重要となると考えます。

重要になってくるのは持っている資産でどの程度収益を得られているか?だと思うため、総資産回転率、航空機回転率を出しています。算出式は以下です。

総資産回転率=売上/総資産

航空機回転率=売上/航空機

これを見ると大きな差があります。

JALは総資産回転率が0.01回、航空機回転率が0.03回

ANAは総資産回転率が0.23回、航空機回転率が0.71回

航空機はANAが現在293機です。2019年末の303機から10機減少しています。

JALは241機で2019年末も同数の241機です。固定費削減への舵切りに違いが出ているでしょう。

ANAのほうが資産を効率的に使いながら売上を上げていることがわかります。

ただ、それ以上に赤字が重くのしかかっていることがわかります。

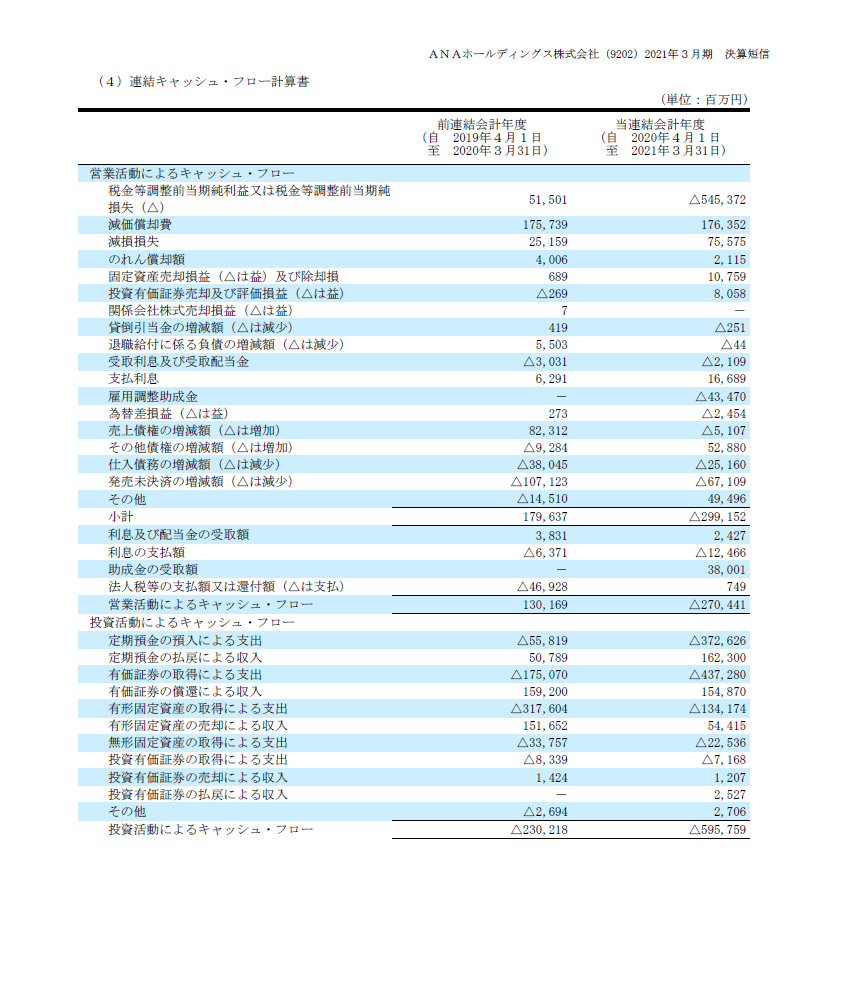

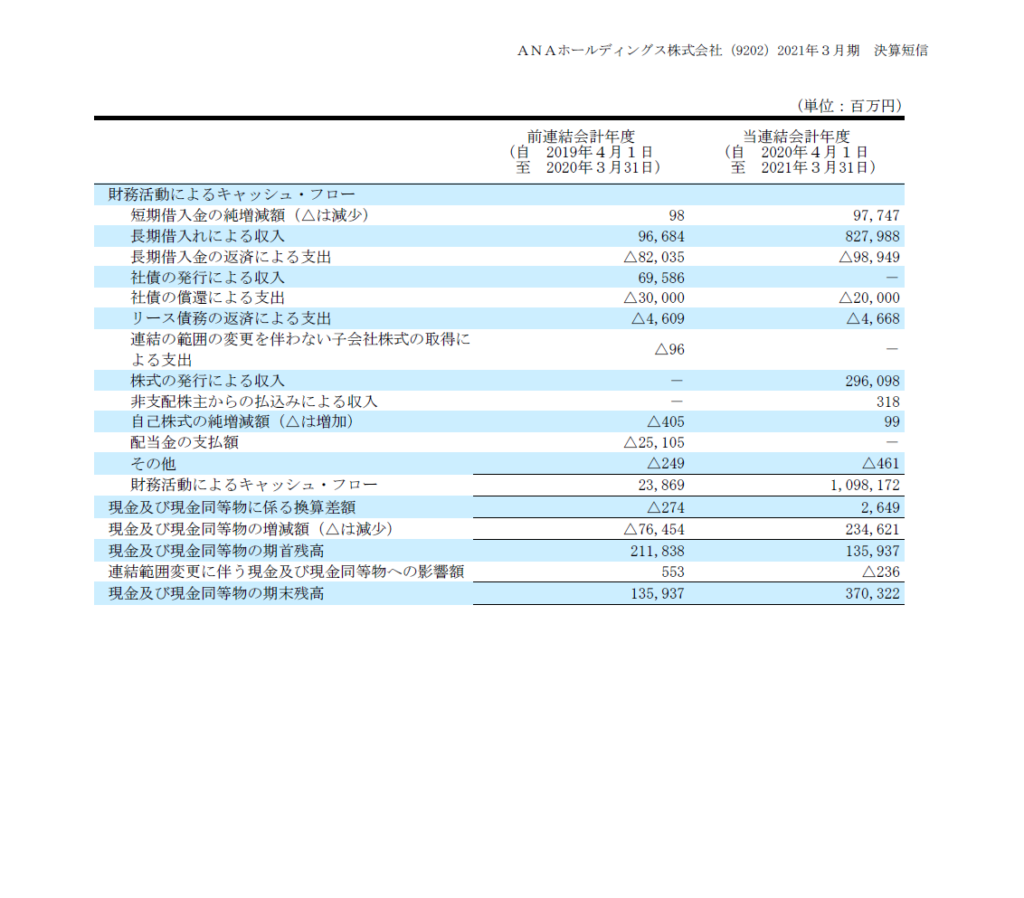

キャッシュフローの状況

損益計算書と貸借対照表を見てきましたが、下降気味の業界で倒産などリスクがどれくらいあるか気になるのではないでしょうか?

倒産というのは簡単に言えば、借金を返せないという状況になることです。

それは手元に現金がない状況で発生しますので、キャッシュフローを見ていく必要があります。

JALの状況

(営業活動によるキャッシュ・フロー)

税引前損失△4,040億円に減価償却費等の非資金項目、退職給付に係る負債及び営業活動に係る債権・債務の加減算等を行った結果、営業活動によるキャッシュ・フロー(アウトフロー)は△2,195億円(前年同期は808億円のキャッシュ・インフロー)となりました。(投資活動によるキャッシュ・フロー)

固定資産の取得による支出を主因として、投資活動によるキャッシュ・フロー(アウトフロー)は△910億円(前年同期は△2,337億円のキャッシュ・アウトフロー)となりました。(財務活動によるキャッシュ・フロー)

長期借入れによる収入及び株式の発行による収入を主因として、財務活動によるキャッシュ・フロー(インフロー)は3,886億円(前年同期は△388億円のキャッシュ・アウトフロー)となりました。以上の結果、当連結会計年度末における現金及び現金同等物の残高は、前連結会計年度末に比べ791億円増加し、4,083億円となりました。

JAL決算単信より

ANAの状況

以下の決算単信からそれぞれ抽出すると以下のようになります。

営業CF=△270億円

投資CF=△5957億円

財務CF=1兆981億円

現金及び現金同等物の残高の増減=2346億円

現金及び現金同等物の残高=3703億円

営業活動キャッシュフローにおいては、ANAに軍配が上がっているように思える指標です。

一方で、投資キャッシュフローがJALよりもANAの方が大きいことが見て取れます。

しかし中身を見てみると「定期預金の預入」「有価証券の取得」など換金性の高い内容であることが見て取れます。

現金同等物の増加はJALの方が大きいです。

しかし、その中身を見てみるとANAの営業CFのマイナス幅が小さく、キャッシュフローの質はANAの方がよくなっているのではないかというのが、私の主観です。

総評

総じてみてみると、この半年でANAが大きく赤字幅を縮小できるようになったという印象です。

営業効率はまだまだ低いですが、比較をするとJALよりも成長の余力を残したまま、財務を健全にしているように感じました。

一方で、JALは緩やかな取組なのか、決算単信を見る限りでは需要減少に逆らえているイメージがありません。

具体的な対策に関して、次回以降決算説明資料などを見ながら確認していきたいと思います。

次回以降、決算説明資料でJAL・ANAの説明と今後の戦略についてみていきたいと思います。

投資をする際の分析をしてみたい方はぜひ以下の記事も読んでみてください!

メインはSBIか楽天証券かマネックス証券などネット証券がオススメです。松井証券の場合は以下から。

コメント