中小企業診断士学習は継続中です!

今回はキャッシュフロー計算書を取り上げたいと思います。

以前もキャッシュフロー計算書って実際の事例で取り上げていたよね?

タグで「キャッシュフロー計算書」で見てみてください!

診断士の学習をしない方にも、企業がどんな指標で動いているのかを

知ることはプラスになると思うので、ぜひ見てみてください!

黒字倒産とは

黒字なのに倒産が近い・・・・

黒字倒産!よく聞くけどよくわからないという方も多いのではないでしょうか。

企業にとってなぜキャッシュフロー計算書が必要なのかも解説したいと思います。

黒字倒産が起こるのはなぜでしょうか。

まず、黒字とはどんなイメージでしょうか?

損益計算書では売上から原価や販管費などを引いた営業利益や更に営業外損益を加減した経常利益、特別損益を加減した純利益などがすべて黒字の状態を指す場合が多い気がしますね。(厳密には違うかもしれませんが。)

普通に考えれば、こういった企業が倒産するという事は考えづらいですが、黒字で倒産するというのは手元の現金資産などで支払いが出来なくなってしまった状態です。

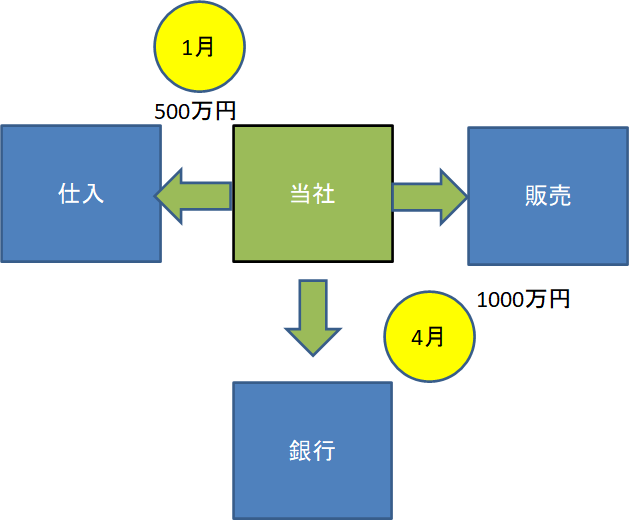

例えば、卸売業の業者を考えてみましょう。

1月に500万円の仕入れをして4月に販売で1000万円をするとしましょう。

粗利益は500万円です。

しかし、4月に銀行への返済が必要だとしたらどうでしょうか。

手元現金以上の返済(かつ返済延長などが受け付けられなければ)があれば黒字倒産となってしまいます。

その為、手元にキャッシュ(現金などの資産)がどの程度あるかを管理する重要性が高いです。

キャッシュフロー計算書とは

キャッシュフロー(現金の流れ)計算書とは現金同等の資産がどの程度どんな形で流れているかを示す書類になります。

キャッシュフロー計算書は活動別に3区分されています。

その3区分は以下です。

- 営業キャッシュフロー

- 投資キャッシュフロー

- 財務キャッシュフロー

一般的には、営業キャッシュフローがマイナスになっている場合は体質として好ましくないとされます。本業で稼げていないという事だからです。

一方で投資キャッシュフローと財務キャッシュフローは一概にプラスマイナスどちらだから良いとは言えません。

例えば「未来に向けた設備投資を行うために借り入れを行って、投資を行う」とすると投資キャッシュフローはマイナスとなり、財務キャッシュフローはプラスとなります。

次に「不要な設備を売却し、借入金を返済した」場合は投資キャッシュフローはプラスとなり、財務キャッシュフローはマイナスとなります。

これだけでは判断できないですよね?経営の他の状況や外部変化や判断の背景を聞かないと一概に言えません。

詳しくは以下に解説しています。事例などを見たい方はタグにて「キャッシュフロー計算書」を見てみてください。上場企業の一部を取り上げて考察しています。

作成の義務があるのは《上場企業》

キャッシュ・フロー計算書の作成義務があるのは、いわゆる上場企業です。

この理由は金融商品取引法が適用されるかどうかです。

すべての会社は会社法で規制はされていますが、会社法が義務付けているのは「損益計算書」「貸借対照表」のみだからです。

そのため、多くの未上場の中小企業はキャッシュフロー計算書の作成が義務付けられてはおらず、作成していない企業もあります。

いわゆるどんぶり勘定というのは、利益計算だけではなくこのような現金の動きに鈍感だと知らないうちに黒字倒産に追い込まれるケースもあります。

キャッシュフロー計算書の作成方法

キャッシュフロー計算書は作成方法が大きく以下2つに分かれます。

- 直接法

- 間接法

直接法は収入と支出を単純に記載しているだけなので分かりやすいのですが、作成には手間がかかるとされます。

間接法は作成の手間が楽とされ、一般的に採用されているのがこの方法です。

間接法でのキャッシュフロー計算書の作成方法

具体的にキャッシュフロー計算書の作成方法を見ていきたいと思います。

実際に中小企業診断士の試験でもこの間接法の作成方法(2次試験の事例Ⅳ)やプラスマイナスを判断(1次試験)することになります。

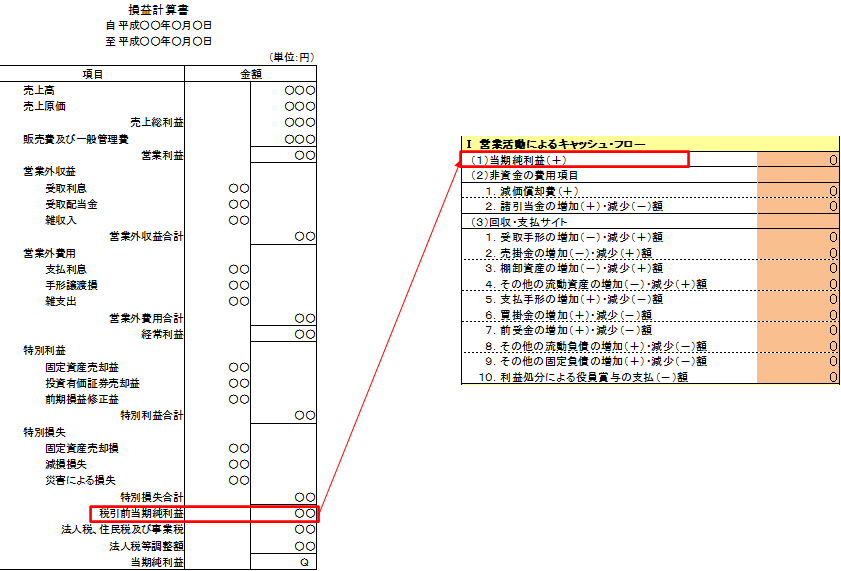

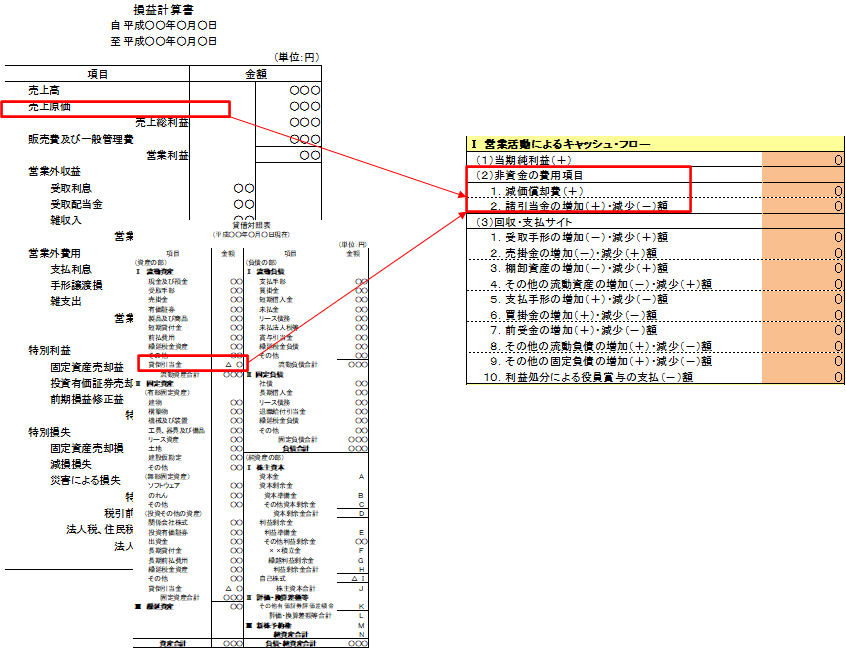

間接法での完成イメージは以下です。

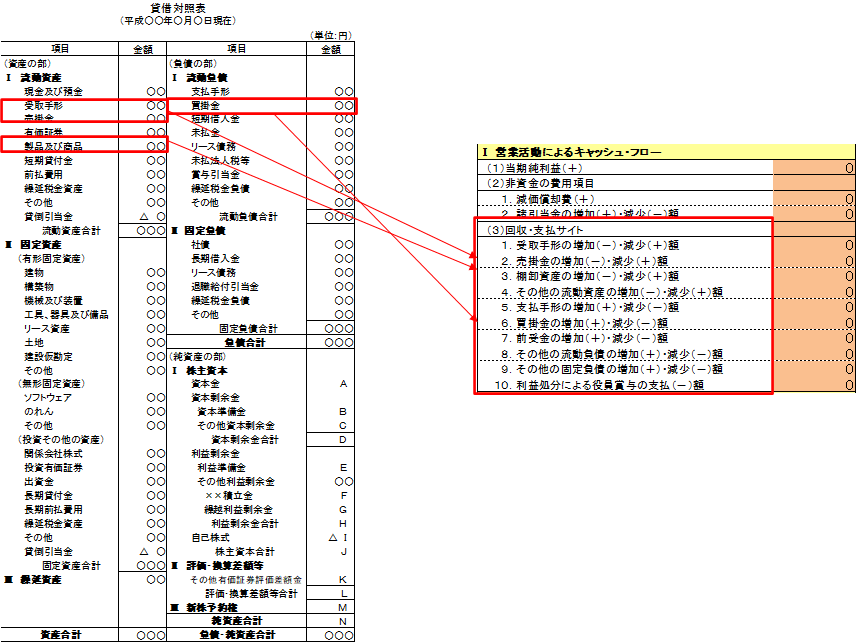

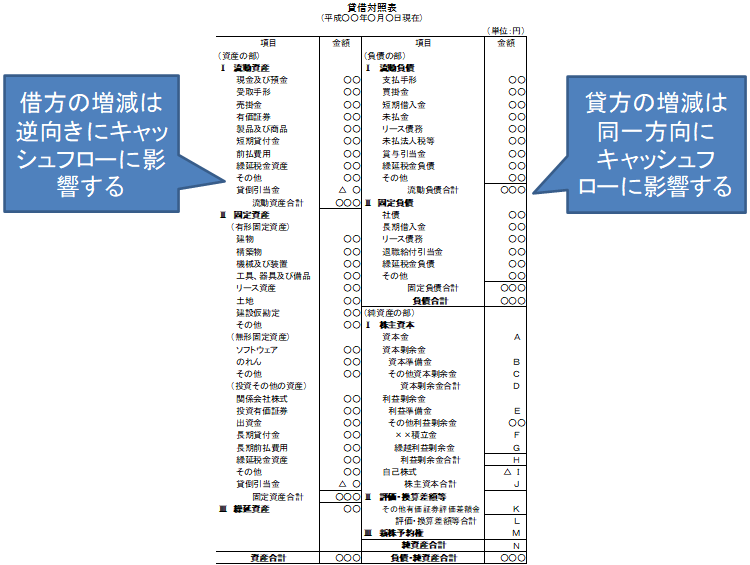

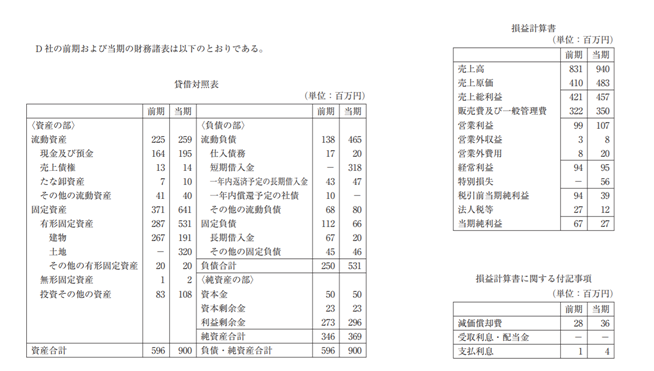

基本的な作成は「損益計算書」と「貸借対照表」から作成することになります。

営業キャッシュフロー

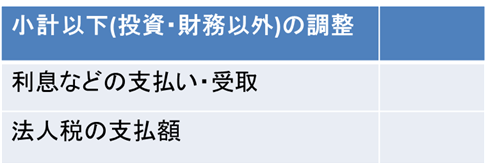

営業キャッシュフローの作成は当期純利益から始まります。税引き前の当期純利益である事に気を付けます。利用するのは「損益計算書」だけです。

次に非現金支出の項目の加算をします。減価償却費は例えば機材の価値を減少させていくものですが、実際に金銭が出ているのは投資をした当時だけです。利用するのは「損益計算書」と「貸借対照表」からです。

最後に流動資産や固定資産として計上をしていたり、流動負債や固定負債として計上をしている金額の現金資産としての前期比での増減を調整します。「損益計算書」と「貸借対照表」どちらも使うケースもありますが、「貸借対照表」のみの場合が多い(下記の例での役員報酬は損益計算書)です。

すべてを記載しているわけではないですが、上記3ステップとなります。

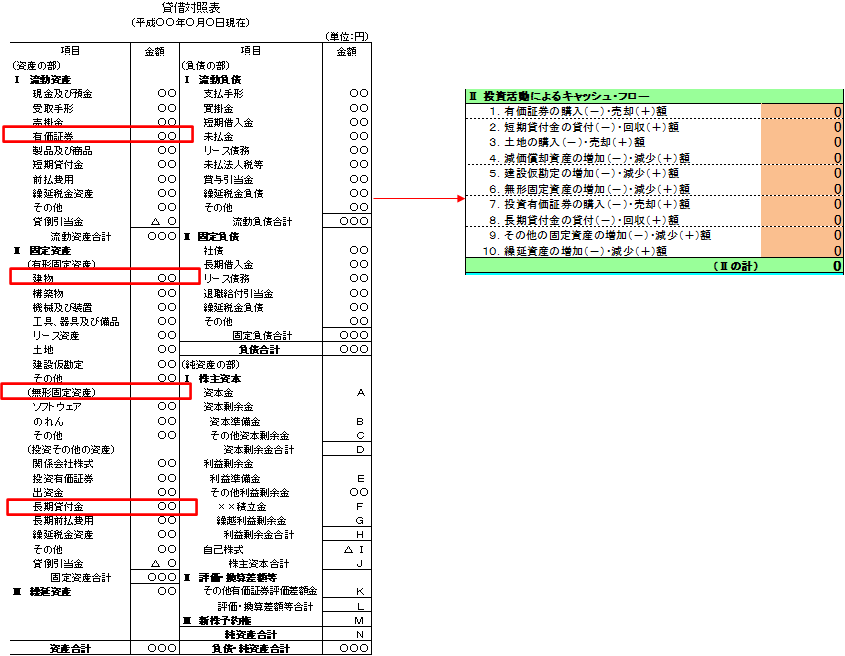

投資キャッシュフロー

投資キャッシュフローは「貸借対照表」を利用します。

有価証券や土地・建物などの前期比での増減額を記載します。

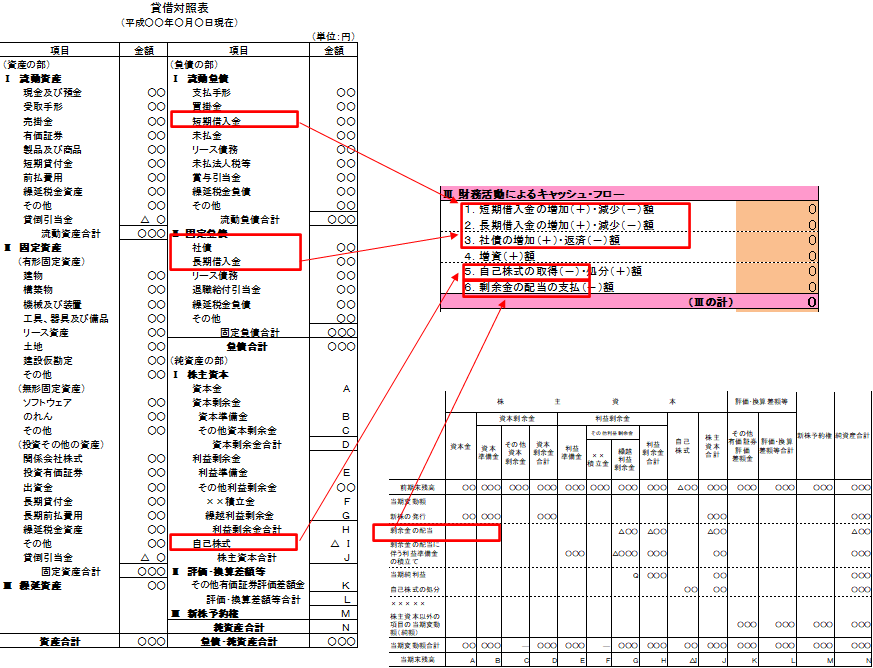

財務キャッシュフロー

財務キャッシュフローは借入金や返済、株主に対する配当金などを調整する項目となります。

ちなみに配当金は利益剰余金から控除(マイナス)される項目となります。その為、株主資本変動計算書という書類を見ることで確認することができます。ここで詳しくは解説しません。

中小企業診断士の問題

1次試験

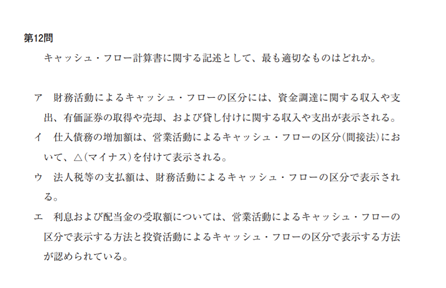

平成30年の1次試験/12問は以下のような問題です。

ア=×

「財務キャッシュフロー」では「有価証券の取得や売却」「貸し付けに関する収入や支出」は含まれない為です。これらが含まれるのは「投資キャッシュフロー」です。

イ=×

「仕入債務の増加額」はマイナスではなく、プラスとなります。

簡単には以下のように認識していれば問題は解きやすいです。

ウ=×

法人税は「営業キャッシュフロー」の中に含まれます。投資キャッシュフローと財務キャッシュフローに含まれないものは「営業キャッシュフロー」に含まれます。

エ=〇

ウの解説通り、投資キャッシュフローと財務キャッシュフローに含まれないものは「営業キャッシュフロー」に含まれます。

2次試験

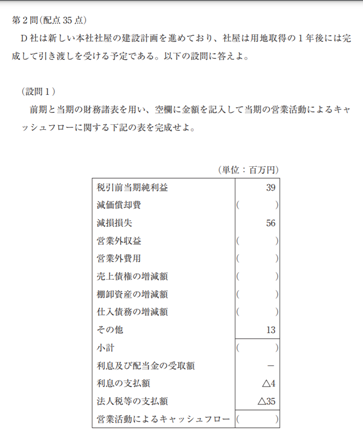

平成28年度2次試験問題/2問での問題は以下です。まさにキャッシュフロー計算書の作成です。

こちらの解説はテキストに譲りますが(以下書籍で28年度まで含まれます)、今まで読んでいただいた記事の中でも解けると思います。

営業キャッシュフロー部分だけみていただければわかりますね。

コメント