投資のためにはさまざまな情報があります。

「〇〇株式会社 株価」と調べれば、Google自体でもその機能が提供されており、「みんかぶ」や「Yahooファイナンス」など、さまざまな情報ソースが利用できます。

何を見ればいいの?情報がいっぱいありすぎて・・・

株価はどこで見ても変わることはありませんが、業績や分析などを行うには、さまざまなサイトで工夫が凝らされています。

私がおすすめするのは、「IR BANK」です。テクニカルな分析に詳しくない私でも、企業の業績や体質、株価の状況を確認するには最適です。

聞いたことない!投資家なら知っているものなの?

どれくらいメジャーなのかはわかりませんが、使いやすいので、この記事を見て気に入ったら使ってみてください!

このブログでわかること

- IR BANK(アイアールバンク)ってなに

- どのような情報を見ればいいの?(サラバト的企業分析)

- どんな操作で指標は分析できるか?

- 気を付けるべきこと

IR BANK(アイアールバンク)とは

本日のメインであるIRBANKとは以下サイトのことです。

IRBANKで一番使い勝手が良いのは、時系列での業績推移を把握できることです。

これは一時点での業績を示す各企業の決算短信などでは見えにくい部分です。

企業によっては時系列などを見やすくしているケースもありますが、あくまで企業側からの情報なので、マイナス情報は見えにくくなっていることも少なくありません。

IR BANK(アイアールバンク)では何を見る?

私がおすすめしているのは上記の記事にまとめています。改めて整理すると以下指標を見ています。

株価連動系指標

- PER

- PBR

- ミックス係数

損益計算書系連動指標

- EPS

貸借対照表系連動指標

- 自己資本比率

- 流動比率

キャッシュフロー連動系指標

- 営業キャッシュフロー

使い方(タカラトミーを例に)

では、実際の画面を見ながら使い方を説明していきます。

今回は私が勝手に子供の為に株式を買おうかなーと考えている「タカラトミー」を例にして説明していきたいと思います。

銘柄検索

まずは検索です。左上の検索窓から検索ができます。

検索ボタンやエンターキーを押すと推移します。

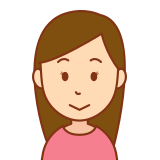

ヒットするのは「上場企業」「大株主・5%ルール」「キーワードヒット」の3つです。

今回は、キーワードの「タカラトミー」を選択してみます。

基本情報や法人番号情報などが出ます。さらに下にスクロールすると「主要な顧客」「投資先」「取引先」など登場元も見ることができます。

証券番号が併せて記載されている名称をクリックしてみます。

すると様々な軸で基本情報を見ることができます。

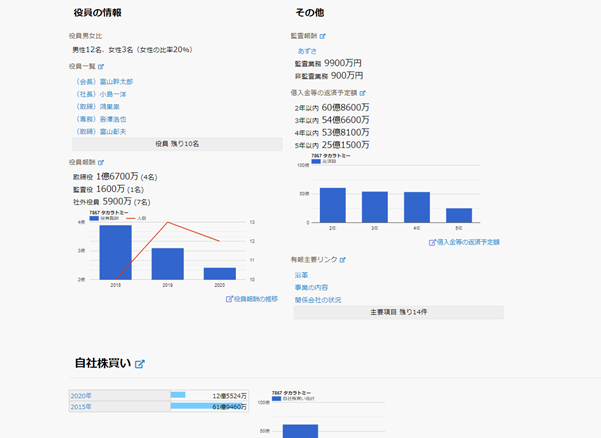

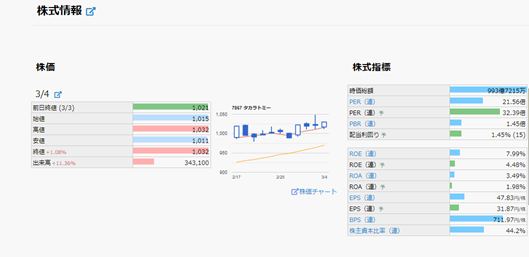

基本情報~株式情報

決算概況

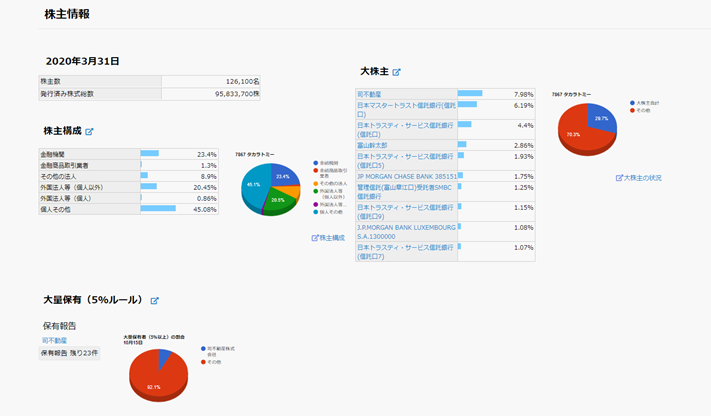

株主情報

各種メニュー

サラバト的判断指標を見る方法

株価連動系指標

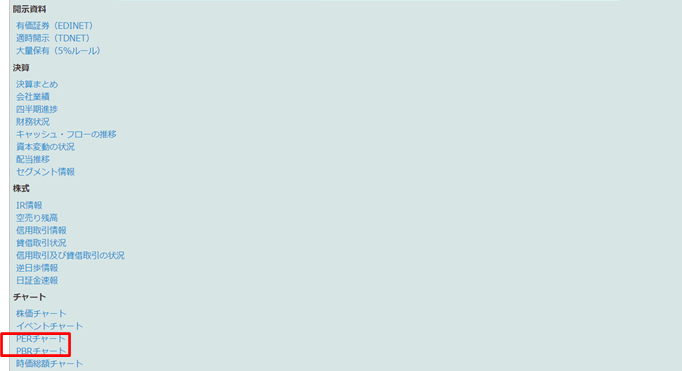

主に見るのは下のメニューに表示されている場所にPERとPBRはチャートというのがそのままあります。

PERチャート

私がPERチャートで見ているのは以下の数値です。

特にPERに関しては、株価変動だけではなく利益変動が外部要因で激しい場合もありうるので、その場合の要因などが気になる場合は見るようにします。

例えば、今回のタカラトミーでは利益変動が2014年前後で激しかったことが見て取れます。

赤字の場合はPERも出ないので、短期の業績を見なくても赤字かどうかはPERだけでもわかるようになります。

PERは16.11倍です。

この場合は、私でしたらIR資料を2013年と2014年は見ると思います。

赤字を特別利益などで補填している可能性が高いからです。(今回は見ていません)

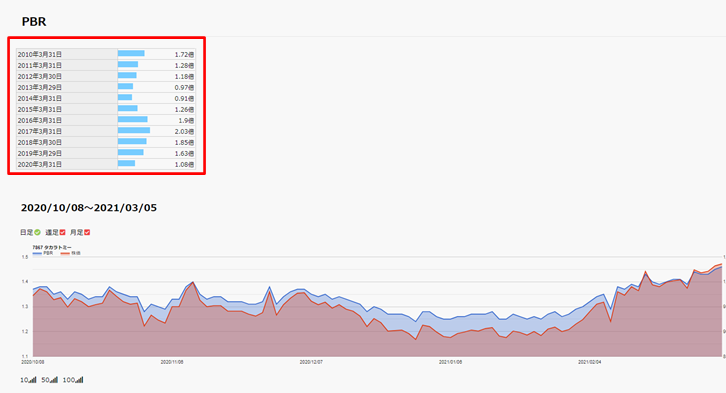

PBRチャート

PBRはPERほど変動は大きくありませんが、株価の割安水準を10年比較してみるにはこちらの方が適しています。

直近のPBRは1.08倍です。

併せて、純資産を見ていくと株価による変動なのかどうかは確認することができます。

負債比率が上がっている可能性もありますからね。

ここへのリンク方法は後ほどご紹介します。

ミックス係数

残念ながらミックス係数は見ることができません。

その為、このデータをもとに直近数年を自分で計算することになります。

ミックス係数=PER×PBR

損益計算書系連動指標

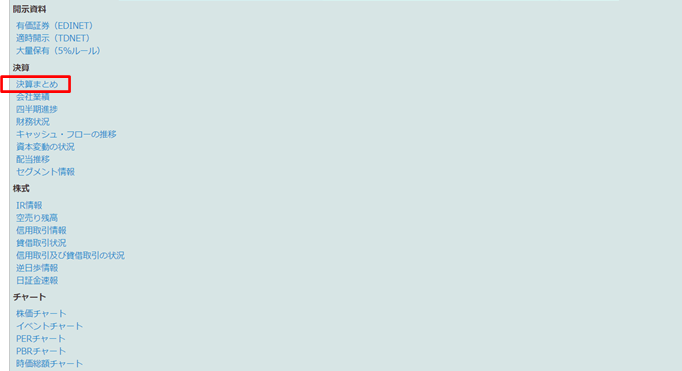

損益計算書の概況と貸借対照表の概況は下記の「決算まとめ」にて見ることが可能です。

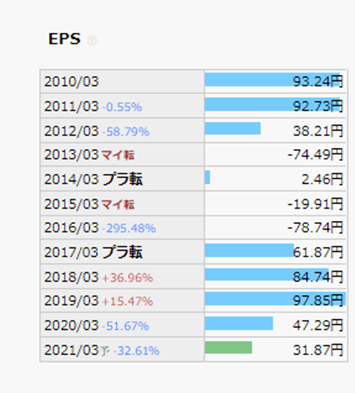

EPSは一株当たり純利益です。

割安さではなく、純粋に利益水準がどのように推移しているのかを見ます。

タカラトミーの場合は減少傾向が3年ほどは継続しています。

貸借対照表系連動指標

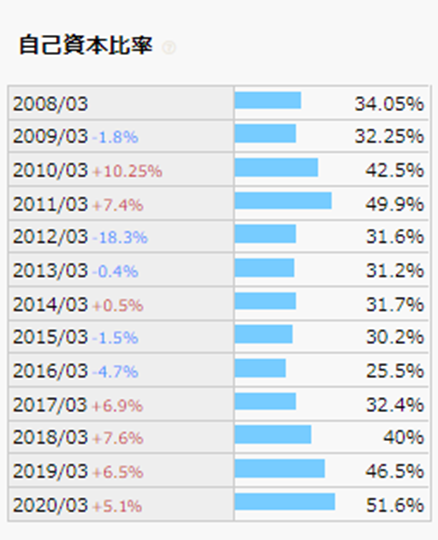

自己資本比率

同じ「決算まとめ」にて、自己資本比率も確認することができます。

自己資本比率はここ10年ほどで約15%上がっていることがわかります。

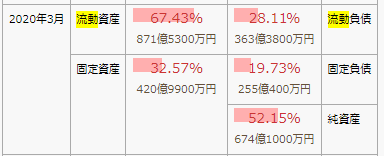

流動比率

流動比率はIRBANKでは財務状況という箇所から確認します。

流動比率は以下の公式で求めます。

100%を超えれば資金繰り困ることはないだろう・200%を超えれば安全だろうという感じの指標です。

流動比率=流動資産÷流動負債

キャッシュフロー連動系指標

メニューから「キャッシュフロー推移」をみることができます。

営業キャッシュフロー

キャッシュフローとは現金の流れのことです。

私が中心的にみているのは「営業キャッシュフロー」です。

理由は財務と投資キャッシュフローは良し悪しの判断がしづらいためです。

例えば製造業で投資をしないというのは長期的に競争力を失う可能性があったり、財務キャッシュフローが大量に増えて(借り入れをいっぱい行っている)場合にも積極投資などの可能性もあるためです。

営業キャッシュフローは10年以上ずっとプラスだということがわかります。

これは赤字期間があることも考えるとキャッシュの管理能力が高いというプラスの評価ではないかと思います。

キャッシュフロー計算書ってどのように作成されるのかを知りたい方は以下にて解説しています。

最後に気を付けておくべきこと

ここで取り上げている指標などは、あくまで企業の分析に基づいた投資判断を行うための指標です。

そのため、長期の視点での投資を前提としています。

株価は需要の変動によって価格が変動しますので、特に短期の場合にはこれらの指標が良好でも下がる可能性も大きいです。

また、多くの投資家はこれらの指標も織り込み済みで価格が決定している場合も多くありますので、あくまで投資は自己判断でお願いします。

IRBANK 皆さんも使ってみてください!

投資をする際の分析をしてみたい方はぜひ以下の記事も読んでみてください!

メインはSBIか楽天証券かマネックス証券などネット証券がオススメです。松井証券の場合は以下から。

コメント