この記事でわかること

- 損益計算書を家計に例えると?

- 貸借対照表を家計に例えると?

- キャッシュフロー計算書を家計に例えると?

財務諸表わかった?何があるっていうのは分かったけど・・・

それで、その表は何に使うの?って感じだよねー

前回やった財務三表は家計簿と同じようなイメージ!

家計で考えたときにどのように置き換えられるか見てみましょう!

家計でも「数字」は切り離せません。

皆さんは 自分でお財布管理していますか? ・・・

支出を把握しているでしょうか。収入は把握している方が多いかもしれませんね。

家賃・光熱費・食費・衣料品・通信費 いわゆる衣食住という必須のものに始まり、趣味や娯楽などもありますね。 給料が低いから上げようとか、ローンが苦しいとか、飲みを減らそうとか・・・ 企業も基本的には一緒です。

以下見てみましょう。

財務三表を家計で考える

前回の記事で説明した財務諸表は以下3つだけです。

- 損益計算書

- 貸借対照表

- キャッシュフロー計算書

これらを家計で考えるとどのようになるかを見ていきましょう。

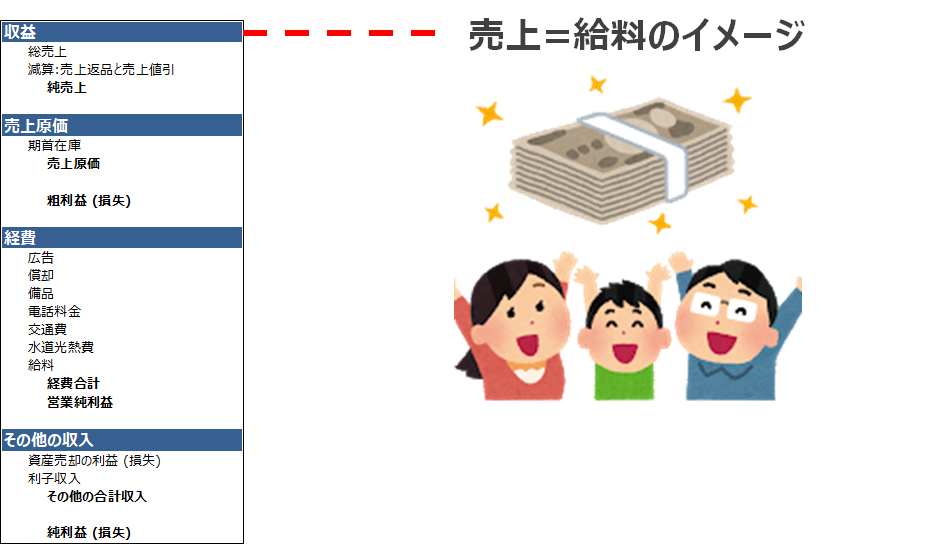

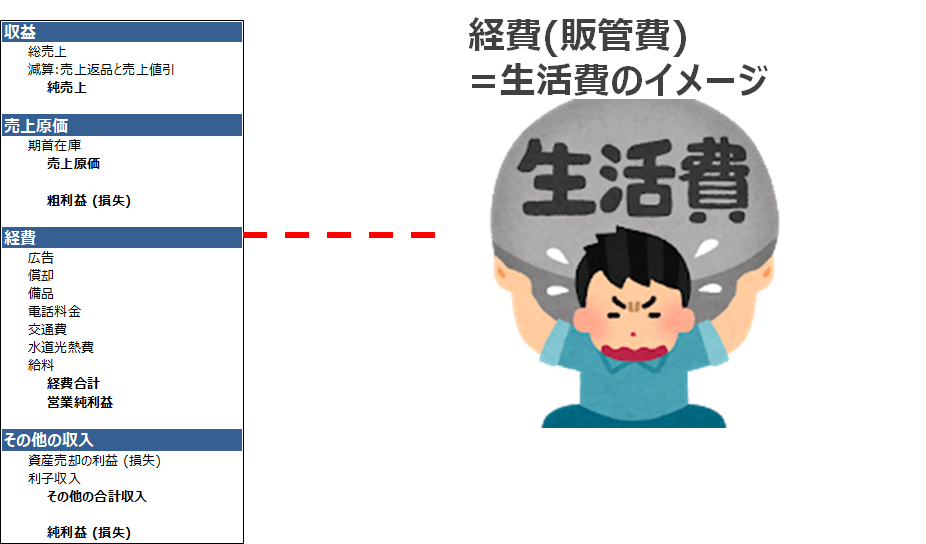

損益計算書

損益計算書は成績表とお話ししました。感覚は家計簿に近いでしょう。

売上(収益)

売上は「給料」などの収入をイメージしてください。

夫婦で働いていたら合算した収入をイメージしてください。

原価は基本的には体が資本なのでありません。

自分の労働時間が原価である事は忘れてはいけませんね。

経費(販管費)

先ほども説明したように経費=「生活費」というのがピンとくるのではないでしょうか。

よくいう支出管理のところで「固定費」「変動費」なども聞いたことがあるでしょう。

これらは『管理会計』と呼ばれる分野であり、また今後取り上げて説明をしていきたいと思います。

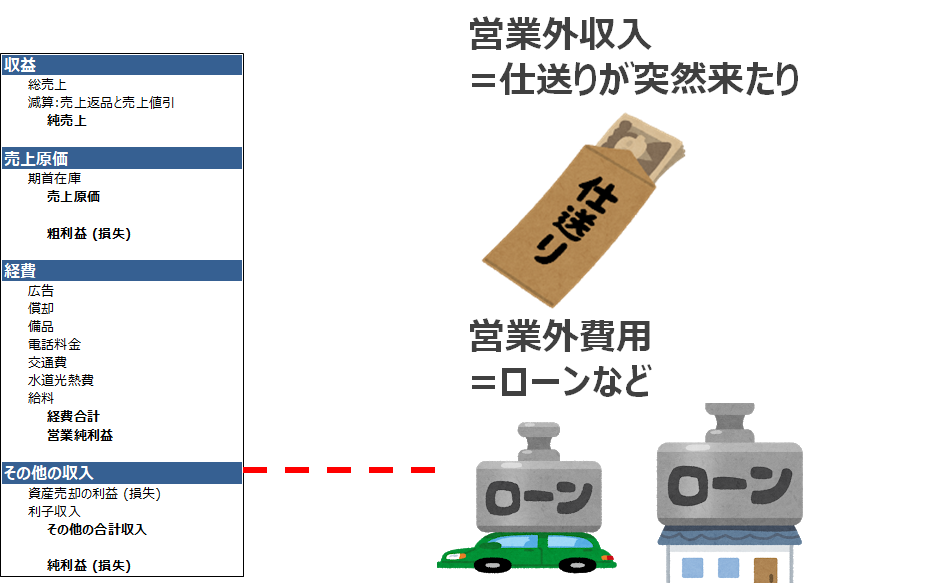

営業外収支

営業外収入は例えば株式投資をしていた「配当金」や「仕送り」が親から来た!などが該当するでしょう。営業外費用は「家のローン」や「車のローン」支払いのイメージが近いかと思います。利子の受け取り、利息の支払いなどが通常の企業では該当します。

損益計算書はまじめに家計簿つけるようなイメージだね!

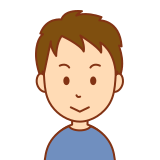

貸借対照表

貸借対照表は累積の成績表であり、何を買ったのか?買わなかったのかが確認できる資料です。

実際の高い買い物を例にするとわかりやすいかもしれません。

借方(家の購入)

貸借対照表は左側が資産(何を買ったか)を示すもので「借方」と言います。何を買ったのかを考えます。大きい買い物の代表例、「家」で見てみましょう。

例えば3000万円の自宅を購入する場合、多くの方は手元の資金では賄えないのではないでしょうか。

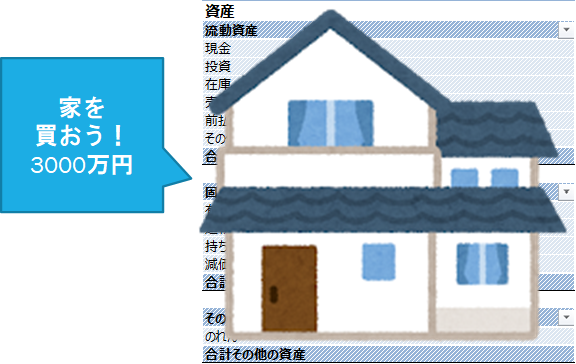

貸方(資金調達)

資金調達の方法を示すのが、「貸方」です。手元の資金が1000万円あったらどうでしょうか?2000万円を借りて家を購入します。これが「自己資本」と「負債」にあたります。

貸借対照表はカードローンとかリボ払いも含めて、お金以外の車なども洗いざらい考えるイメージ。

考えたくないけど離婚するときとかのマンション所有権どうする?とかに近いよねー

キャッシュフロー計算書

キャッシュフロー計算書は実際手元に残っている現金がどの程度あるかを考えるものです。

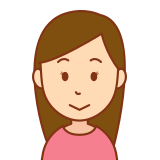

営業CF

額面と手取り、とよく言いますが、その「手取り給与」のイメージが営業CFのイメージに近いです。額面で家計を考えるお宅はあまりないとは思いますが、個人事業主などで後から税金を支払う場合はこういった税金を支払うイメージがわくでしょう。

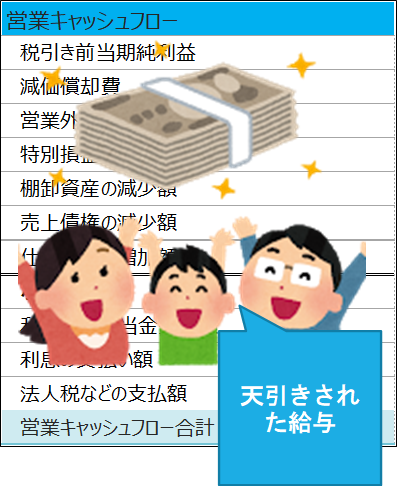

投資CF

米国株に投資して、資金が成長した!株式に投資して、インカムゲインを得た!などがここにあたります。理想的な生活ですね。金のなる木(ただしくはプロダクトポートフォリオマネジメントという考えの名称・要望あればどこかで解説します)が出来ればいいけれども・・・・

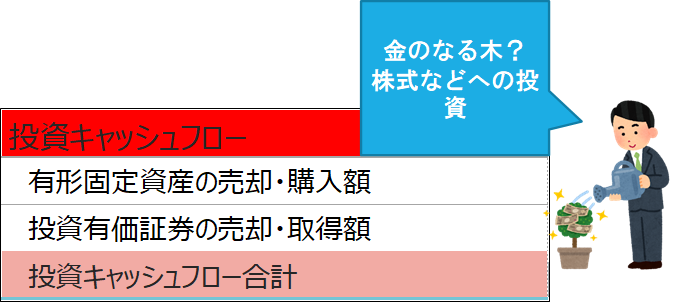

財務CF

そのまま、ローンのイメージでいいでしょう。むしろ借金をすると通常は現金自体が増えますので、キャッシュフローとしてはプラスに働きます。

給与で聞いていた額と手取り違う!っていうのは新卒あるある!w

今後財務諸表を見ながら具体例を説明します。

材料はたくさんありますので、今後継続的に解説をしていきたいと思います。どのように経営分析などを行う必要があるのかなども説明していきます。

コメント